Cách làm báo cáo thuế để hạn chế tối đa bị Thuế phạt

8 Điều cần biết để thuế không phạt

(Năm 2025)

1) Về việc Khai thuế VAT theo tháng hay theo Quý ?

Căn cứ Theo Nghị định 126/2020-NĐ-CP, có hiệu lực từ 05/12/2020 :

● Khai thuế theo Quý : khi doanh thu năm trước liền kề <= 50 tỷ

● Khai thuế theo Tháng : khi doanh thu năm trước liền kề > 50 tỷ

● Chu kỳ Khai thuế áp dụng trong 01 năm, hết năm xác định lại

● DN mới thành lập Khai theo Quý trong 02 năm đầu, sang năm thứ 3 thì căn cứ D-thu năm thứ 2 để xác định lại

2) Về thuế TN cá nhân

● Về mức giảm trừ : Căn cứ Nghị quyết số 954/2020/UBTVQH14, áp dụng mức giảm trừ từ 01/01/2020 như sau :

Mức giảm trừ cho bản thân người LĐ : 11 triệu đồng /tháng; mức giảm trừ cho người phụ thuộc là 4,4 triệu đồng / tháng cho 1 người phụ thuộc

● Về thời hạn đăng ký MST cá nhân cho người lao động : Theo Khoản 3 Điều 33 Luật Quản Lý Thuế số 38/2019/QH14 có hiệu lực từ ngày 01/07/2020 :

Tổ chức, cá nhân chi trả thu nhập có trách nhiệm đăng ký thuế thay cho cá nhân có thu nhập chậm nhất là 10 ngày làm việc kể từ ngày phát sinh nghĩa vụ thuế trong trường hợp cá nhân chưa có mã số thuế; đăng ký thuế thay cho người phụ thuộc của người nộp thuế chậmnhất là 10 ngày làm việc kể từ ngày người nộp thuế đăng ký giảm trừ gia cảnh theo quy định nhất là 10 ngày làm việc kể từ ngày người nộp thuế đăng ký giảm trừ gia cảnh theo quy định của pháp luật trong trường hợp người phụ thuộc chưa có mã số thuế

►►► Như vậy công việc đầu tiên khi DN nhận lao động mới là kiểm tra xem họ có MST Thu nhập cá nhân chưa, nếu chưa thì đăng ký cho họ, việc đăng ký có thể bạn tập hợp cuối tháng làm 01 lần

3) Khai thuế TNCN theo tháng hay Quý ?

● Theo Nghị định 126/2020-NĐ-CP: DN Khai báo thuế TNCN theo tháng - hay theo Quý thì dựa theo Kỳ kê khai thuế GTGT. Nếu khai thuế GTGT theo Tháng thì Khai thuế TNCN theo Tháng, nếu khai thuế GTGT theo Quý thì Khai thuế TNCN theo Quý. Việc Khai thuế VAT theo tháng hay theo Quý, bạn xem lại ở mục số 1 đã nói ở trên

4) Trong năm 2025, cuối mỗi Quý, DN phải nộp 2 loại báo cáo căn bản sau (trường hợp DN khai thuế theo Quý) :

(1) Tờ khai thuế VAT quý : không phát sinh hóa đơn mua vào, bán ra cũng phải nộp

(2) Tờ khai thuế TNCN quý :

● Lưu ý : theo Nghị định 91/2022 có hiệu lực từ ngày 30/10/2022, thay đổi Nghị định 126/2020 là : nếu trong kỳ báo cáo, DN có phát sinh trả thu nhập nhưng không phát sinh số thuế TNCN khấu trừ của người lao động thì không cần nộp tờ khai thuế TNCN Tháng, Quý đó. Như vậy Nghị định này đã có hiệu lực trong thời điểm này

● Hạn chót nộp tờ khai :

► là ngày cuối cùng của tháng đầu quý kế tiếp. Vd: hạn chót nộp 02 Tờ khai này trong Quý 2/2025 là ngày 31/07/2025

● DN mới thành lập, chưa phát sinh hóa đơn mua vào, bán ra vẫn phải nộp đầy đủ các loại báo cáo (nhiều DN mới thành lập không biết điều này, bị phạt số tiền rất lớn)

● Lưu ý Các DN có hoạt động đặc thù (vd KD bất động sản, KD ngành chịu thuế tiêu thụ ĐB, chịu thuế BV môi trường ... ) thì cần nộp thêm các Báo cáo đặc thù

⇒ Ghi chú : đối với DN khai thuế theo Tháng thì các mẫu báo cáo phải nộp cũng giống như khai thuế theo Quý, chỉ khác về thời hạn nộp : hạn chót là ngày 20 của tháng ngay sau tháng báo cáo. Vd : Hạn chót nộp Báo cáo thuế tháng 06/2025 là ngày 20/07/2025

5) Cuối năm 2025, DN phải nộp 3 loại báo cáo sau :

(1) Tờ khai Quyết toán thuế Thu nhập DN năm

(2) Tờ khai Quyết toán thuế Thu nhập cá nhân năm

(3) Báo cáo tài chính năm

Lưu ý : Mục (2) Tờ khai Quyết toán thuế TNCN năm sẽ không cần làm nếu cả năm DN không phát sinh trả lương, nghĩa là cả năm không thuê mướn bất cứ lao động nào, không trả lương cho bất kỳ ai (khi đó nhìn vào TK 334 trên Bảng cân đối phát sinh năm sẽ thấy không có số liệu). Trường hợp khác, nếu khi làm Quyết toán TNCN năm mà số liệu khác với 04 Quý cộng lại, thì bạn phải nộp lại Tờ khai Quý nào bị sai cho cơ quan thuế.

● Hạn chót nộp : ngày 31/03 của năm sau năm làm báo cáo. Vd : BCTC và Quyết toán thuế năm 2025 hạn chót nộp là ngày 31/03/2026

● Các DN cả năm không hoạt động cũng bắt buộc nộp đầy đủ các báo cáo (nhiều DN mới thành lập không biết điều này, bị phạt số tiền rất lớn)

● Các DN có hoạt động đặc thù (vd như có giao dịch liên kết, KD bất động sản...) thì cuối năm cần nộp thêm các Báo cáo đặc thù

6) Mức phạt nộp chậm các loại Báo cáo là bao nhiêu ?

● Căn cứ Nghị định 125/2020/NĐ-CP áp dụng từ 05/12/2020, mức phạt rất cao, Vd : Nộp Tờ khai thuế chậm từ 01 đến 30 ngày, mức phạt là 3,5 trđ cho một loại tờ khai (bạn xem Điều 13 Nghị định 125/2020/NĐ-CP để biết thêm chi tiết các mức phạt, mức phạt càng cao khi số ngày nộp báo cáo trễ hạn, hoặc không nộp càng lớn)

7) Quy định mới về tạm nộp thuế TNDN :

● Cuối mỗi Quý DN tự tính ra số thuế TNDN phải nộp (nếu có) và nộp vào Kho bạc. Lưu ý : Theo nghị định 91/2022 có hiệu lực từ ngày 30/10/2022, thay đổi Nghị định 126/2020 là : “Tổng số thuế thu nhập doanh nghiệp đã tạm nộp của 4 quý không được thấp hơn 80% số thuế thu nhập doanh nghiệp phải nộp theo quyết toán năm. Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 4 quý thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu"

● Cuối năm kế toán tính ra số thuế TNDN phải nộp cả năm (nếu có) và so với số đã tạm nộp các Quý, nếu còn thiếu thì nộp bổ sung, hạn chót nộp bổ sung ngày 31/01 của năm sau năm quyết toán. Sau ngày 31/01 mà DN chưa nộp bổ sung số còn thiếu vào Kho bạc thì bị phạt nộp chậm : 0,03%/ngày trên số nộp thiếu. Trường hợp nộp thừa thì số nộp thừa sẽ cấn trừ qua năm sau

8) Quy định về nộp Tờ khai lệ phí môn bài (thuế môn bài) :

● DN mới thành lập thì hạn nộp Tờ khai môn bài là ngày 30/01 năm sau năm thành lập, và đây cũng là hạn nộp lệ phí môn bài vào kho bạc

● Theo Nghị định 126/2020-NĐ-CP có hiệu lực từ 05/12/2020 thì trong năm DN có thay đổi vốn trên Giấy phép KD thì phải nộp lại Tờ khai lệ phí môn bài cho dù sự thay đổi vốn này không ảnh hưởng đến số lệ phí môn bài phải nộp (trước đây nếu sự thay đổi vốn mà không làm thay đổi mức lệ phí MB thì không cần nộp lại Tờ khai MB) => nhiều DN không biết điều này nên bị phạt

● Mới : kể từ năm 2026 nhà nước sẽ bãi bỏ lệ phí môn bài

CÁC BẠN MỚI VÀO NGHỀ CẦN LƯU Ý THÊM :

● Từ 01/07/2025, các hóa đơn mua hàng từ 05 triệu đồng trở lên (bao gồm VAT), kể cả hóa đơn trực tiếp bắt buộc thanh toán qua ngân hàng (phải dùng Ủy nhiệm chi từ Tài khoản Cty người mua qua TK Cty người bán) mới được khấu trừ thuế VAT & tiền hàng mới được tính vào chi phí

● Các hóa đơn mua vào phải có đầy đủ 03 chỉ tiêu : Tên Cty, địa chỉ, MST và chi phí phát sinh này phải phục vụ cho hoạt động SXKD của Cty

NÓI THÊM VỀ VẤN ĐỀ GIAO DỊCH LIÊN KẾT

Cty mượn tiền Giám đốc không trả lãi có là Giao dịch liên kết ? Cty vay ngân hàng bao nhiêu là Giao dịch liên kết ? ... Nếu đã xác định là GDLK thì kế toán phải kê khai trong hồ sơ Quyết toán thuế TNDN năm. Theo nghị định 132/2020/NĐ-CP mức phạt từ 8 trđ đến 15 trđ nếu không kê khai. Bạn xem nhé để khỏi bị phạt

► Cty Kế Toán Thanh Trí dạy làm "Kế toán thuế - Kế toán tổng hợp" bằng chứng từ thực tế, dạy cho người từ mới bắt đầu cho đến khi làm được Kế toán chuyên nghiệp là làm được Kế toán Thuế - Kế toán Tổng hợp, Cty dạy theo thông tư mới nhất đang áp dụng hiện nay (cấp chứng chỉ sau khóa học). Cty dạy “trực tiếp” tại TPHCM hoặc “online” (có 3 cách học online rất hay), bạn xem chi tiết khóa học sau đây :

► Tham khảo khóa học làm kế toán thuế - kế toán tổng hợp, học trực tiếp ở TPHCM tại đây

► Tham khảo khóa học online (3 cách học online rất hay) tại đây

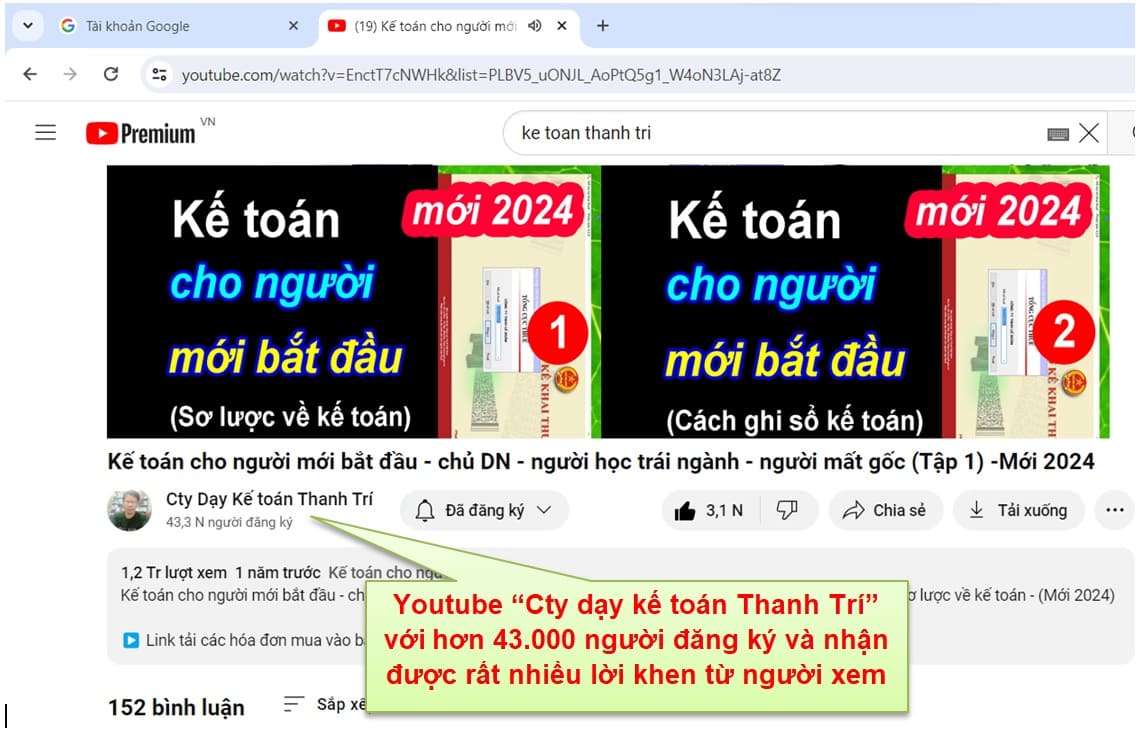

♦ Bạn xem video dưới đây để tìm hiểu cách dạy kế toán của Cty chúng tôi với hơn 15 năm kinh nghiệm làm Dịch vụ kế toán và Dạy kế toán chuyên nghiệp. Kênh Youtube với hơn 43.000 người đăng ký và các nhận xét tích cực của người xem là niềm tự hào của Cty chúng tôi, và thúc đẩy chúng tôi làm ra nhiều sản phẩm tốt hơn nữa :

|

|

|

|

GIẢI THƯỞNG CÔNG TY

(Ảnh) Bằng khen "Thương hiệu Trường Tồn cùng dân tôc" do VCCI và Hội Kiểm toán trao tặng

(Ảnh) Đại diện công ty Thanh Trí lên nhận giải (phía sau sân khấu là logo công ty)